2018年もやってきました年末調整の季節。

初めての人には何かと難しく感じる年末調整をこの記事ではやさしく記入例を交えながら教えちゃいます。

平成30年から若干記載に変更があるので毎年書いている人も要注意。

この記事では誰でも年末調整を書けるように平成31年版扶養控除等申告書の記入例を丁寧に紹介!

保険料控除の記載方法もあるので後でどうぞ!!

関連記事:初めての年末調整の書き方!平成30年版保険料控除申告書の記入例

目次

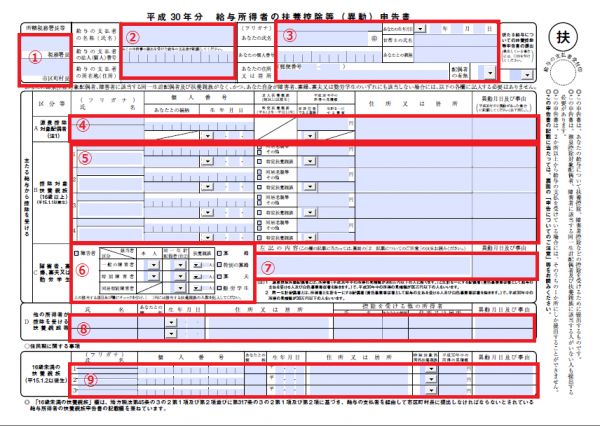

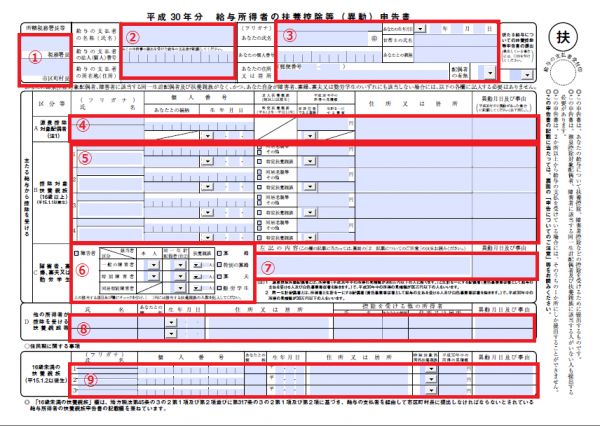

平成31年分給与所得者の扶養控除等(異動)申告書の書き方

平成31年分の給与所得者の扶養控除等(移動)申告書は平成30年から大きな変更はフォーマットを見る限り無いようですね。

それぞれ記載しながら確認していきましょう。

一人暮らし独身の場合は本申告書の記載は非常に少ないです。

③の本人情報のみ記載すればOKです

①所轄税務署長等

ここには通常あなたが税金を納めている税務署と住民税を納めている市町村名を記載します。

しかしながら会社で記入してくれるので個人的な記入は特に不要です。

②給与の支払者の名称、所在地

給与を支払う会社側の名前や住所です。

給与支払者は会社の名前と住所になるので基本的には入力が不要です。

ちなみに私の会社は記入が不要です。

③あなたの氏名、個人番号、住所等

ここには給与所得者であるあなたの情報を記入します。

「あなたの氏名」:横の「印」の箇所にハンコを忘れずに。

「あなたの住所」:翌年平成31年1月1日に住んでいる住所を記載。

結婚して苗字が変わる場合や引越しの予定がある場合でも翌年1月1日の時点での情報で記入します。

2019年1月1日以前に記入する場合は、2019年1月1日時点の情報を記入します。

実は「扶養控除申告書」は税務署に提出する書類ではなく会社保管の書類なんです。

だからもし名前や住所に変更がある予定があれば念のため会社に確認するのがおすすめです。

「あなたの生年月日」:

あなたの生年月日をそのまま記載ですね。

「世帯主の氏名」:

先に記載した「あなたの住所」の世帯主の名前になります。

あなた自身であればあなたの名前を記載します。

「続柄」:

世帯主との関係。

世帯主があなら自信なら「本人」ですね。

「配偶者の有無」:

結婚していれば「有」を記載ですね。

「あなたの個人番号」

注意したいのは「あなたの個人番号」ここは会社に個人番号を提出している場合は記入してはいけない場合があります。

私は事前に会社に個人番号を報告してあるので記入は不要となっています。

もし不明であればあなたの会社に確認してください。

また用紙右はじある点丸「給与の支払者受付」はあなたが印鑑を押す場所ではないので注意してね。

「従たる給与についての扶養控除等申告書の提出」:

通常は記入しません

ここは2箇所以上から給料を貰っている場合に使用するものです。

「従たる給与についての扶養控除等申告書」という申告書を同時に提出する場合に○をつけます。

普通のサラリーマンには関係はありませんね。

④源泉控除対象配偶者

ここが平成30年分より変更があった場所になります。

いわゆる結婚相手である配偶者がが扶養対象か?で書くかかないが分かれます。

結婚していなければ記入は不要です

扶養対象かどうかの判断が以下のようになりました。

- あなたの平成31年の所得の見積もり額が900万円以下

- 配偶者が働いていない、もしくは平成31年の所得見積もりが85万円以下

上記2つを満たせば扶養対象です。(あくまで見積もり予定です。)

「氏名」

対象者の名前(フリガナ)を記載します

「個人番号」

ここは会社に個人番号を提出している場合は記入してはいけない場合があります。

会社から個人番号を記入しないようにと言われている場合は記入しないように。

不明な場合は会社に確認してから記入することをおすすめします。

「生年月日」

対象者の生年月日を記載します。

「平成31年中の所得の見積額」

今年ではなく来年の予定なので注意が必要です。

来年なので予定金額になります。働かない予定なら0円を記入します。

予定収入から85万円をひいた金額をいれてください

年間所得額の計算方法は?

■パート・アルバイトの給与の場合

1年間の給料額(150万円以下)-65万円=年間所得額(85万円以下)※あなたの年間所得が900万円超~1000万円以下で、かつ配偶者の年間所得が85万円超~123万円以下の場合は、「平成30年分の配偶者控除等申告書(様式名未定)」に記入することになります。

>>https://www.nta.go.jp/gensen/haigusya/index.htm

「非居住者である親族」

同居しているかどうかで同居していないなら○を入れます。

「住所または居所」

自分の住所と同じであれば同上と書いて問題ありません。

⑤控除対象扶養親族

16歳以上の親族の情報です。

「氏名」「個人番号」「生年月日」「平成30年中の所得の見積額」上記と同様に記入します。

「特定扶養親族」

19歳以上23歳未満の場合にチェックをつけます

「同居老親等&その他」

年齢70歳以上の場合にチェックが必要

配偶者の直接の親族なら同居老親等、それ以外なら「その他」にチェック

■パート・アルバイトの給与の場合

1年間の給料額(150万円以下)-65万円=年間所得額(85万円以下)■年金の場合(65歳未満)

1年間の年金額(155万円以下)-70万円=年間所得額(85万円以下)■年金の場合(65歳以上)

1年間の年金額(205万円以下)-120万円=年間所得額(85万円以下)いずれにしても、配偶者の年間所得額は85万円以下でないと扶養控除申告書には記入できません。

⑥障害者、宴婦、宴夫又は勤労学生

あなた自身、源泉控除対象配偶者、控除対象扶養親族の中にに障害者がいるかの確認です。

本人が障害者なら一般障害者、特別障害者のどちらかに○(もしくはレ)

特別障害者とは?

障害者のうち、次の特に重度の障害のある方

●身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている方

●精神障害者保健福祉手帳に障害等級が一級と記載されている方

●重度の知的障害者と判定された方

●いつも病床にいて、複雑な介護を受けなければならない方 など

障害者手帳を持っていて普通に生活できるレベルは一般障害者となると考えていいです。

精神障害二級は一般障害者ですね。

配偶者が障害者であれば一般障害者、特別障害者のどちらかに○(もしくはレ)

扶養親族はそれぞれの人数。

宴婦(かふ)と特別寡婦:配偶者と離婚もしくは死別している場合

(1)夫と死別又は離婚してから結婚をしていない人で、所得税の扶養親族がいる人

(2)夫と死別して結婚していない人で、その方自身の合計所得金額が500万円以下の人

宴夫は上記の男女が逆。子供を養う所得500万円以下の男性。

参考:年末調整の扶養控除申請書の寡婦(かふ)と寡夫(かふ)って何?

⑦左記の内容

障害者手帳を持っている家族がいれば対称者の名前、等級、手帳の番号、取得日の情報を記載

イ 障害者(特別障害者)……障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)などの障害者(特別障害者)に該当する事実。その人が同一生計配偶者又は扶養親族の場合には、併せてその人の氏名(特別障害者であるときは同居の有無)、個人番号(上記2⑴(注)と同じ)、住所又は居所、生年月日、あなたとの続柄及び平成31年中の所得の見積額(これらの事項のうち「源泉控除対象配偶者」欄、「控除対象扶養親族」欄又は「住民税に関する事項」欄に記載している事項については、氏名を除き、記載を省略できます。)

また、当該同一生計配偶者又は扶養親族が非居住者である場合には、その旨及び平成 31 年中にその同一生計配偶者又は扶養親族に送金等をした金額の合計額(送金等をした金額の合計額は、年末調整時に記載)ロ 寡婦又は寡夫……死別、離婚、生死不明の別、生計を一にする子の氏名及びその子の平成 31 年中の所得の見積額などの寡婦又は寡夫に該当する事実。また、3の「⑪寡婦」のロに掲げる寡婦、「⑫特別の寡婦」又は「⑬寡夫」に該当する人については、

これらのほか平成 31年中の所得の見積額ハ 勤労学生……学校名と入学年月日及び平成31年中の所得の種類とその見積額

勤労学生の場合

子供の収入について記載が必要です。

給与収入だけの学生で年間収入130万円以下(住民税の場合は124万円以下)の場合に記載します

記載する内容は学校名と平成31年中の所得の種類とその見積額です。

アルバイトなどの収入を記入します。

(1) 給与所得などの勤労による所得があること (2) 合計所得金額が65万円以下で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること 例えば、給与所得だけの人の場合は、給与の収入金額が130万円以下であれば給与所得控除65万円を差し引くと所得金額が65万円以下となります。 (3) 特定の学校の学生、生徒であること この場合の特定の学校とは、次のいずれかの学校です。 イ 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など ロ 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの ハ 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの No.1175 勤労学生控除|所得税|国税庁

宴婦と特別寡婦、寡夫の場合

配偶者がいない理由(死去、離婚、行方不明)と自分の所得見積額を記載します。

子供の所得見積額についても記載します(なければ0円)。

⑧他の所得者が控除を受ける扶養親族等

夫婦共働きで子供を扶養親族としているのが夫と妻のどちらなのかで記載します。

扶養親族としなかった方が記入します。

でもこれを記載することで控除に影響があるわけではないので書かなくてもOKです。

⑨16歳未満の扶養親族

中学生以下の子供がいる場合はこちらに名前、続柄、生年月日、住所を記載。

自分の住所と同じであれば同上と書いて問題ありません。

平成31年分の給与所得者の扶養控除等(移動)申告書のダウンロード

今回書き方をお伝えするのは「平成30年分給与所得者の扶養控除等(異動)申告書」。

通常は会社から配布してもらえますが貰えない場合は下記のリンクからもPDF形式のダウンロードが可能です。

だだし印刷は両面印刷を行う必要があるので印刷時は注意してくださいね。

扶養控除申告書は紙での提出が必要なの印刷は必須なんですよ。

また下記のPDFファイルにはパソコン上から各項目へ記入も可能です。

必要事項入力してから印刷することが可能です。

国税庁資料のホームページより

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/h31_01.pdf

それでは続いて

関連記事:平成30年版保険料控除申告書の記入例

を作成してしまいましょう!